与同行快消品公司充裕的现金流相比,发行人多年的经营活动现金流净额竟是负值,自身“造血”能力背离行业特征。当下公司还面临着业绩增速放缓、资金链承压等困境,此次成功募资后就可减轻短期压力。但如果公司不能改善自身“造血”能力,再多的外部“输血”都很难提升公司价值。

11月16日,品渥食品股份有限公司(下称“品渥食品”或“发行人”)披露了招股说明书。招股书显示,品渥食品拟发行不超过2500万股,募资5.09亿元,用于渠道建设及品牌推广等项目。

梳理品渥食品招股说明书可知,公司近两年业绩增速缓慢,发行人越来越依靠毛利率持续下滑的单一品牌,可持续性盈利能力有待市场检验。尤其在近两个年度,其营收与相关财务指标在财务勾稽关系上有着不匹配之处,这使得公司的业绩真实性存疑。

过于依赖单一自有品牌

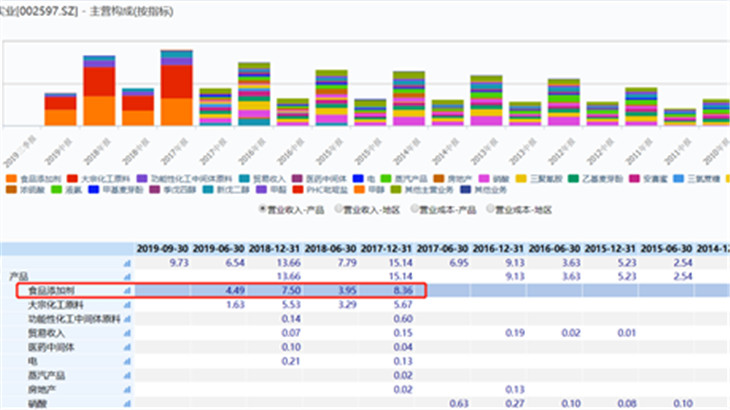

品渥食品的主营业务是自有品牌食品的开发、进口、销售及国外食品合作代理销售业务。招股书披露,2015年、2016年、2017年和2018年上半年,公司分别实现营业收入9.95亿元、10.99亿元、12.16亿元和6.21亿元,同比分别增长10.46%(2016年)和10.64%(2017年);分别实现净利润0.39亿元、0.58亿元、0.56亿元和0.34亿元,同比分别增长48.36%(2016年)和-2.48%(2017年)。从这组数据可看出,发行人在2017年出现了明显的增收不增利的情况,说明其盈利能力是有所减弱的。

毛利率出现大幅下降应是其净利下滑的重要原因。招股书显示,2015~2017年,公司综合毛利率分别为47.64%、42.83%和39.8%。分产品看,公司的乳品毛利率下降较快,报告期内的毛利率分别为47.06%、40.56%和38.29%。一边是公司乳品业务毛利率下降很快,另一边则是该业务的销售收入在总营收中占比却出现了大幅增长。2015年、2016年、2017年和2018年上半年,乳品业务分别实现销售收入3.21亿元、4.98亿元、6.28亿元和3.71亿元,分别占当期总营收的32.29%、45.33%、51.73%和60.56%。

招股书还显示,公司乳品主要有自有品牌德亚乳品以及帕斯卡、纽麦福等代理品牌产品。其中,自有品牌德亚乳品2015年、2016年、2017年和2018年上半年分别实现销售收入2.75亿元、4.58亿元、6.08亿元和3.63亿元,占乳品收入的85.48%、91.9%、96.75%和98.01%,上升趋势明显,其它品牌销售几乎消失。这充分说明,德亚乳品已成为公司乳品业务板块的主要收入来源。结合发行人总收入来看,德亚乳品报告期内实现的销售收入分别占当期总营收的比例约为27.6%、41.66%、50.05%和59.35%。

上述内容体现出,品渥食品的经营业绩增长对自有品牌德亚乳品牌的依赖程度是逐年增强的,但若结合发行人乳品板块毛利率大幅下滑的事实,以及国内同行业上市公司乳业平均毛利率只有34%左右事实,公司乳品毛利率仍有进一步下滑的基础。如此情况下,自有品牌德亚乳品想在竞争激烈的乳业环境中保持持续高速增长绝非易事。

此外,从经营活动产生的现金流量净额也可窥测公司盈利质量。2015年、2016年、2017年和2018年上半年,发行人经营活动产生的现金流量净额分别为-107.57万元、-2357.31万元、,1778.19万元和-552.05万元,远低于同期净利润3880.84万元、5757.48万元、5614.68万元和3394.28万元,其中两年一期还为负值,可见公司净利润并没有转化为“真金白金”,仍是账面富贵。

营收真实性存疑

相比品渥食品盈利能力的下滑,其营业收入近两年却是保持持续增长的,然而如仔细分析这持续增长的营业收入与现金流和债权间的财务勾稽关系,可发现有一定的不合理性。

招股书披露,公司销售产品分为自有品牌产品、合作品牌产品和代理品牌产品,均为国外优质进口食品,主要包括乳品、啤酒、粮油、谷物和饼干点心等。从销售品种的增值税率来看,橄榄油和葡萄籽油的增值税税率是10%(2018年5月1日前是11%、2017年7月1日前是13%),牛奶、啤酒、饼干、酸奶等产品的增值税税率是16%(2018年5月1日前是17%)。2017年,品渥食品粮油业务实现收入12084.39万元,出于谨慎性原则,我们以11%的税率去估算该业务的含税营收。按各品种收入以及所涉及的增值税率,大致可推算出2017年品渥食品的含税总营收约为141318.69万元。

同年,品渥食品“销售商品、提供劳务收到的现金”为125934.65万元,与现金流相关的预收款项同比又减少2293.84万元,由此可推算出与销售相关的现金流入了128228.49万元。以之与141318.69万元含税总营收勾稽,理论上将有13090.2万元未收到现金的含税营收将形成新增债权,记入资产负债表中,体现为应收款项新增。

翻看资产负债表,发行人2017年应收票据及应收账款账面价值比2016年新增了3135.58万元,即便加上同期期末计提的670.2万元的坏账准备,则新增债权也只有3805.58万元。显然,这一结果与理论上应该形成的13090.2万元的新增债权相差了9284.62万元之巨,如此也就意味着公司在2017年有9000多万元含税营收是有虚增嫌疑的。

同样的逻辑推算品渥食品2016年营收方面数据,可发现也有类似情况发生。数据显示,2016年含税营收为128013.86万元,同年“销售商品、提供劳务收到的现金”为120208.74万元,与现金流相关的预收款项新增了661.67万元,三者勾稽,理论上,将有7143.45万元未能收到现金流入的营收需要体现新增债权记入资产负债表中。

可事实上,2016年末加回坏账准备的应收票据及应收账款相比上一年末不仅没有新增,相反还减少了428.24万元,与理论新增债权之间相差了7571.69万元。这意味着在2016年,品渥食品存在7571.69万元的含税营收有虚增的嫌疑。

“造血”能力严重不足

上文提到,发行人近三年一期的经营活动产生的现金流量净额与净利润难以匹配,且多年为负,这说明公司很难通过自身造血产生现金流。相较于同行快消品公司,则大多数是能够“自力更生”,靠经营活动能产生充沛的现金流,且通常大于当期净利润。

比如乳品公司伊利股份,其2015~2017年的净利润分别为46.54亿元、56.69亿元和60.03亿元,同期经营活动产生的现金流量净额分别为95.36亿元、128.17亿元和70.06亿元;啤酒公司以青岛啤酒为例,其2015~2017年的净利润分别为16.12亿元、11.06亿元和13.82亿元,同期经营活动产生的现金流量净额分别为25.75亿元、29.71亿元和22.24亿元;和发行人盈利规模相近的庄园牧场,其2015~2017年的净利润分别为0.73亿元、0.76亿元和0.68亿元,同期经营活动产生的现金流量净额分别为1.41亿元、1.74亿元和1.32亿元。

如果说上市公司在筹集资金方面具备先天优势的话,那么,另一家拟上市的西麦食品的经营活动产生的现金流量净额也是大于当期净利润的。据西麦食品招股书,其2015~2017年的净利润分别为0.66亿元、0.94亿元和1.01亿元,而同期经营活动产生的现金流净额分别为0.69亿元、1.12亿元和1.27亿元。

对比可知,发行人通过自身经营“造血”能力与同行相比是有较大差距的,而这或与公司的经营模式有关。招股书显示,公司的所有产品都从外国进口,2015~2017年从前五供应商采购的商品金额合计占当年采购总额的61.78%、59.02%和65.98%,从第一大供应商采购金额分别占当年采购总额的20.78%、21.72%和21.37%。显然,公司对主要供应商的依赖程度明显偏高,有一定大客户依赖风险。

对于品渥食品来说,从全部采购品种来看,存在海外供应商高度集中的弊病,还有较大偿债压力及汇兑损失风险。招股书显示,2015~2017年,公司账面上的应付账款分别为3.76亿元、2.68亿元和3.39亿元,分别占当期总资产的69.03%、53.68%和55.56%,如此结果导致公司资产负债率高企,2015~2017年的数值分别达到97.86%、77.42%和73.53%。应付账款占比高,说明公司是能够先利用上游资金经营的,但应付款过高也是双刃剑,其也会加大偿债压力,尤其是发行人穿透后的供应商大都是外国商户,公司与境外供应商结算货币主要为欧元和美元,当境外货币升值时,将形成汇兑损失。2015~2017年,品渥食品的汇兑收益分别为-146.08万元、-742.9万元和-511.26万元。

招股书还披露,品渥食品的销售模式包括线上模式和线下模式,线下模式又分为线下直销、线下分销,其中只有线下直销模式会产生大额应收款项,代表客户为麦德龙、沃尔玛等大型商超,这些客户对上游议价能力很强。招股书显示,2015~2017年发行人线下直销收入分别为4.34亿元、4.57亿元和4.24亿元,分别占当年总营收的43.62%、41.61%和34.94%,呈持续下降趋势。然而诡异的是,品渥食品2017年末的应收账款账面价值同比却增加了34.79%,这与线下直销收入的减少明显不相匹配,如此结果或说明公司对部分客户的议价能力正在变弱,客户占用运营资金的问题更趋严重。

其实,最令人不解的是发行人账面上的巨额存货。2015~2017年,品渥食品账面上的存货分别为2.8亿元、2.53亿元和3.28亿元,分别占当期资产总值的51.39%、50.68%和53.79%。发行人解释称,这是零售行业经营特点所致,因为年底须大量备货。但这种解释似乎欠缺合理性,因为这一比例明显高于同行公司水平。截至2017年末,伊利股份、三元股份、燕京啤酒、青岛啤酒、西麦食品、麦趣尔、燕塘乳业、科迪乳业和庄园牧场账面上的存货价值分别占当期总资产的9.41%、20.98%、7.73%、8.78%、3.03%、5.96%、3.23%和3.94%。

无论是公司应收账款和存货占用资金,还是债务压力高企,都会造成公司账面上的资金减少。2015-2017年,公司账面上的货币资金分别为1.13亿元、0.62亿元和0.6亿元。现在发行人的现金流犹如紧绷的链条,一个环扣出问题,都可能造成公司经营产生较大波动。如果发行人成功募资,将会暂时缓解现金流压力。但问题是,公司又能否利用好募集资金,提升新产品的开发水平以增强自身的“造血”能力呢?

(本文已刊发于2018年12月15日出版的《红周刊》)